Auteur : Laura Ballam -Celebrus-Traduit par Bimaxis

Les escroqueries par usurpation d'identité : c'est un sujet auquel personne ne veut penser, mais qu'il est important de comprendre. Les fraudeurs font de grands efforts pour tromper les gens en leur faisant croire qu'ils sont dignes de confiance et légitimes. Cela peut prendre de nombreuses formes, depuis la copie de logos d’entreprise et la création de fausses adresses e-mail jusqu’à prétendre être quelqu’un de votre banque ou même de la police. En 2022, plus de 177 millions de livres sterling ont été perdus à cause d’usurpations d’identité au Royaume-Uni. En 2023, la Federal Trade Commission (FTC) a reçu près de 400 000 rapports d’escroqueries par usurpation d’identité au cours du premier semestre.

Comment fonctionnent les escroqueries par usurpation d’identité ?

Les escroqueries par usurpation d’identité peuvent provenir d’un appel téléphonique, d’un SMS ou d’un e-mail. L'escroc se fait passer pour quelqu'un d'autre, généralement une entreprise bien connue ou un représentant du gouvernement, qui demande un paiement immédiat ou tente d'obtenir des informations financières. Ils disposent souvent d’informations personnelles acquises ailleurs et utilisent un sentiment d’urgence ou de peur pour faire pression sur les victimes afin qu’elles obéissent à leurs demandes. L'escroc peut informer la victime que ses comptes sont attaqués ou qu'une amende est due, et lui envoyer un lien sur lequel cliquer ou un numéro à appeler immédiatement. La victime clique sur le lien pour effectuer le paiement ou appelle une hotline gérée par les fraudeurs. Souvent, ils ne se rendent compte de rien avant qu'il soit trop tard et qu'ils aient déjà effectué un paiement au fraudeur.

Comment identifier les escroqueries par usurpation d'identité

Les solutions modernes de prévention de la fraude peuvent détecter et prévenir les escroqueries par usurpation d’identité avant qu’elles ne causent des dommages. Par exemple, une plate-forme de données complète peut identifier en temps réel des signaux d'alarme tels que des changements dans le comportement bancaire d'un client ou une activité suspecte sur son compte. Lorsqu'il est détecté, il avertit le client et la banque en quelques millisecondes, leur permettant ainsi de prendre des mesures pour empêcher la fraude de se produire.

Signaler les nouvelles destinations de paiement, les destinataires et les comptes est un comportement opérationnel standard pour la détection des fraudes, mais les règles habituelles ne s'appliquent pas aux escroqueries par usurpation d'identité, car un client réel et authentifié est connecté à son compte pour effectuer le paiement. C’est pourquoi le contexte est essentiel pour détecter et prévenir les escroqueries par usurpation d’identité. Sans contexte, il est difficile de savoir quelles actions sont légitimes et quelles actions sont motivées par un escroc. Et si vous créez trop de frictions pour les clients légitimes, ils ne seront pas satisfaits. L’objectif est d’identifier rapidement les activités à haut risque tout en reconnaissant les activités légitimes en temps réel.

La comparaison des interactions des utilisateurs en temps réel avec le profil d'identité de ce client, ainsi que les bons (légitimes) ou mauvais (fraudeurs) profils permet une prévention proactive de la fraude. Une plate-forme de données moderne collecte des signaux en temps réel, puis évalue et ajoute des informations à partir de modèles de données pour l'apprentissage automatique, la création de modèles, les enquêtes et le reporting. La superposition de données biométriques comportementales telles que les habitudes de navigation, les modèles de frappe, le temps de réponse et le comportement de copier/coller dans le profil d'identité permet d'obtenir une compréhension globale de chaque individu.

La capture des données des bénéficiaires en temps réel permet un suivi et une enquête plus approfondis sur les comptes mulets potentiels. Lorsqu'un compte compromis est identifié, il peut être retracé jusqu'à un réseau mule plus vaste pour une meilleure prévention de la fraude et un impact plus important.

Analyser si l'activité d'un utilisateur est conforme aux interactions typiques du client, identifier et tracer les comptes mulets signalés, et superposer la biométrie comportementale par-dessus tout cela crée une recette pour réussir à identifier et prévenir les escroqueries par usurpation d'identité.

La biométrie comportementale – l'ingrédient secret

La biométrie comportementale est l'ingrédient secret de la détection et de la prévention des escroqueries, car elle permet de détecter la fraude au moment même où elle se produit. Avec une plate-forme de données intégrant la biométrie comportementale, vous créez systématiquement un profil de comportement légitime des utilisateurs. Pensez à un client bancaire type qui ne demande pas de virements électroniques de manière régulière, voire pas du tout. Lorsque ce client tente d'initier un virement bancaire à la demande d'un escroc créatif, il hésitera probablement et prendra plus de temps pour trouver ce qu'il recherche, remplir les informations, etc.

Les signaux comportementaux biométriques d'une victime sont également très différents lorsqu'elle est contrariée ou pressée. Les personnes qui craignent de perdre toutes leurs économies ou de se précipiter pour payer une amende et éviter une pénalité ne peuvent s'empêcher de traduire ces émotions dans leur vitesse de frappe, leurs gestes, etc. Une victime d'usurpation d'identité peut hésiter, se demandant si c'est vraiment la personne est vraiement celle qu'elle prétend être.

La biométrie comportementale fournit une couche de défense supplémentaire en identifiant ces signaux en temps réel. La capture avancée des données peut même détecter lorsqu'un client est sur son téléphone mobile en même temps qu'il est connecté à son compte bancaire – un signe fort d'une escroquerie par usurpation d'identité en cours. Capturer, détecter et envoyer ces anomalies sous forme de signaux à vos systèmes et équipes de gestion de la fraude en quelques millisecondes permet de prendre une décision instantanée en matière d'intervention contre la fraude.

Lorsque l’utilisateur est inconnu ou anonyme, une plateforme moderne de capture de données exploitant la biométrie comportementale peut également détecter les comportements couramment manifestés par les individus victimes d’arnaques, sur la base de centaines de milliers d’interactions suivies au fil du temps. La notation avancée et l'intelligence artificielle (IA) contextualisent davantage les comportements connus des victimes d'escroquerie, en comparant « moi et le fraudeur » pour identifier une fraude potentielle.

Les institutions financières savent très bien informer les clients sur les escroqueries potentielles et leur offrir des conseils sur la façon de les repérer et de les arrêter. Grâce à une plateforme de données intégrée, des déclencheurs peuvent également être définis pour afficher une notification sur l'appareil de la victime lorsqu'une escroquerie par usurpation d'identité est détectée. Un message fort : " Stop ! Ce compte a été signalé pour une possible fraude. Veuillez nous appeler immédiatement." peut faire la différence entre votre client et son statut de victime ou de fidèle défenseur. Vous pouvez même définir des règles pour bloquer ou arrêter le paiement en temps réel jusqu'à ce qu'une enquête plus approfondie soit terminée. Dans certains cas, il peut être avantageux de laisser passer le paiement tout en mettant en place des gardes pour protéger le client – par exemple, pour retracer un compte mule ou rassurer un client mécontent.

La prévention des escroqueries par usurpation d’identité en action

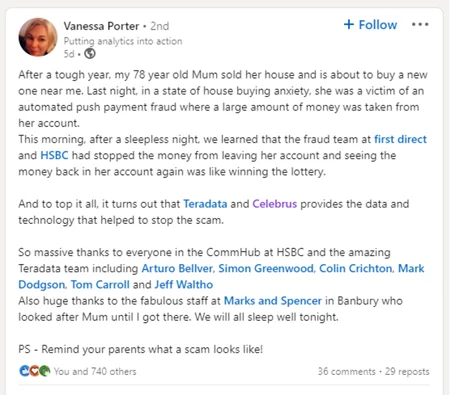

HSBC est un parfait exemple de prévention proactive de la fraude. En tirant parti des données en temps réel de Celebrus et de la technologie Teradata, ils ont protégé un client de 78 ans contre une perte importante d'argent dans une escroquerie par usurpation d'identité en utilisant le paiement push automatisé, une forme de fraude de prise de contrôle de compte à distance (RAT). Cela s'est produit si vite que la victime a pensé qu'elle avait déjà perdu l'argent et n'a réalisé que l'argent était de retour sur son compte avant le lendemain matin. HSBC a exploité des modèles de fraude prédictifs et la biométrie comportementale pour détecter la fraude RAT. Ils ont laissé l'expérience se produire afin que le fraudeur ne soit pas alerté, mais ont ensuite suspendu le paiement et contacté directement le client pour examiner les détails. Parlez d’un client heureux (et fidèle) ! Et bien sûr, la cliente et sa famille diffusent la nouvelle, améliorant ainsi la réputation de la banque d'une manière qu'aucune publicité ne pourrait égaler. Voici l'un des articles associés :